Penurunan aktivitas konsumsi di Indonesia memicu terjadi penurunan inflasi hingga berujung pada deflasi berturut-turut selama tiga bulan, yakni Juli, Agustus, dan September 2020. Pada saat yang sama, terjadi peningkatan jumlah simpanan masyarakat dalam bentuk tabungan, deposito berjangka, deposito on call, maupun sertifikat deposito.

Tak tanggung-tanggung, jumlah simpanan masyarakat di bank umum pada Agustus 2020 mencapai di atas Rp 6.500 triliun atau naik 2,74 persen dari Juli, lebih tinggi dari persentase kenaikan rata-rata bulanan sejak awal tahun ini yang hanya 0,98 persen.

Pada saat bersamaan, menurut laporan Badan Pusat Statistik (BPS) di kuartal II 2020, laju pertumbuhan pengeluaran dari konsumsi rumah tangga secara year-on-year (YoY) adalah -5,51 persen. Hal itu pulalah yang berkontribusi terhadap perlambatan pertumbuhan PDB di kuartal II 2020.

Data-data tersebut menunjukkan, pada masa pandemi, masyarakat lebih memilih untuk menyimpan uang lebih banyak dan mengurangi konsumsi. Apakah fenomena ini baik bagi kita?

Rajin menabung tentunya baik bagi masa depan Anda, tetapi mungkin kurang tepat jika kita akhirnya terlalu takut mengeluarkan uang karena pandemi. Terutama jika Anda merasa persentase bunga tabungan atau deposito di bank pilihan Anda berkurang.

Berikut ini, tips dari Lifepal.co.id untuk mengatur pola konsumsi dan pengeluaran Anda pada masa pandemi selagi tetap menjaga kondisi keuangan tetap sehat.

Atur pengeluaran tidak tetap dengan metode rata-rata

Dalam pengaturan arus kas (pemasukan dan pengeluaran) bulanan, pengeluaran dibedakan menjadi dua jenis, yaitu pengeluaran tetap dan variabel (tidak tetap).

Pengeluaran tidak tetap bisa berupa biaya bahan bakar kendaraan setiap hari atau ongkos transportasi, biaya belanja bahan makanan, biaya listrik, dan lainnya.

Pengeluaran tetap tentu lebih mudah dicatat dan ditetapkan besarannya ketimbang yang tidak tetap. Sementara itu, pengeluaran variabel tidak.

Lifepal menyarankan, khusus untuk mengatur pengeluaran variabel, lakukan perhitungan rata-rata terhadap pengeluaran variabel Anda dalam tiga bulan atau lebih.

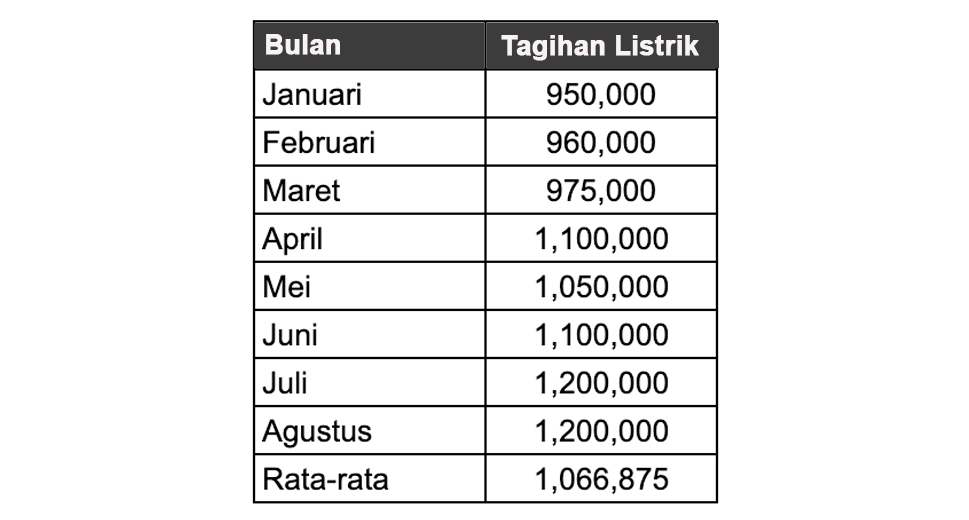

Simak contoh di bawah ini.

Pak Danny memiliki tagihan listrik Rp 950 ribu–Rp 975 ribu per bulan sejak Januari hingga April 2020. Namun, pada bulan Mei hingga Agustus 2020, tagihan listriknya bengkak jadi Rp 1 hingga Rp 1,2 juta karena konsumsi listriknya juga meningkat.

Dengan mengumpulkan data tagihan listrik dari Januari hingga Agustus, Pak Danny bisa menghitung rata-rata pengeluaran dalam 8 bulan.

Seperti yang tertera pada perhitungan di atas, rata-rata pengeluaran Pak Danny untuk listrik adalah Rp 1.066.875. Oleh karena itu, Pak Danny dianjurkan mengalokasikan uang maksimal Rp 1,06 juta tidak lebih, untuk kebutuhan listrik.

Prioritaskan yang wajib dan perlu

Prioritaskan pengeluaran Anda untuk kebutuhan yang sifatnya wajib dipenuhi atau dibayar terlebih dulu. Hal yang pertama tentu saja, kebutuhan untuk membeli barang-barang kebutuhan pokok, seperti makan dan minum, hingga menabung biaya pendidikan anak.

Selain itu, ada pengeluaran wajib lainnya, yaitu membayar pajak dan cicilan utang bila ada.

Kebutuhan-kebutuhan yang bersifat keinginan atau yang berkaitan dengan hobi maupun gaya hidup tentu bisa dikurangi sedikit, terutama bila kondisi keuangan kita masih belum sehat.

Lunasi utang konsumtif berbunga besar dan jangan tambah lagi

Apakah Anda memiliki utang jangka pendek yang bersifat konsumtif dan berbunga besar, baik yang ada di kartu kredit, cicilan tanpa kartu kredit, atau pinjaman online? Jika ada, lunasi saja selagi Anda masih memiliki cadangan kas yang cukup.

Membiarkan utang tersebut justru bisa mengganggu arus kas Anda pada bulan-bulan berikutnya. Pada masa pandemi ini, ada baiknya pula untuk tidak lagi menambah utang demi keperluan konsumtif. Terutama untuk pergi berlibur, membeli gadget, atau menggelar pesta pernikahan.

Jika harus berutang, pastikan saja utang yang Anda ajukan adalah utang produktif. Dengan catatan, total utang Anda tidak melebihi nilai aset dan cicilan dari seluruh utang Anda per bulannya masih di bawah 35 persen dari penghasilan.

Simpan dana darurat di tempat yang semestinya

Dana darurat tentu harus ada dan tersedia di masa yang penuh ketidakpastian ini. Tujuan dari dana tersebut adalah menalangi biaya hidup pada saat kita kehilangan pekerjaan.

Lifepal menyarankan, seorang lajang mungkin sudah cukup dengan dana darurat sebesar 3 hingga 6 kali pengeluaran bulanan. Namun, bagi mereka yang sudah berumah tangga, tentu saja sedia di atas 6 bulan lebih baik.

Menabung dana darurat sejatinya cukup sederhana, Anda hanya perlu menyisihkan uang sebesar 10 persen dari penghasilan per bulan saja secara rutin. Lantas di manakah kita harus menyimpan dana darurat? Apakah bijak untuk menyimpannya ke instrumen investasi agar nilainya bisa naik?

Jawabannya yang tepat untuk pertanyaan di atas adalah di instrumen keuangan yang likuid. Tujuannya, ketika butuh, Anda bisa memakainya dengan cepat. Oleh karena itu, simpanlah dana darurat Anda di rekening bank atau reksa dana pasar uang saja.

Tidak disarankan menaruh dana darurat di deposito, karena deposito merupakan simpanan berjangka yang hanya bisa ditarik sesuai dengan periode jatuh temponya. Menarik uang di luar periode jatuh tempo tentu akan membuat Anda harus membayar biaya penalti.

Jangan pula menyimpannya di emas, kecuali Anda menjadikan emas yang sudah dibeli beberapa tahun yang lalu sebagai instrumen dana darurat. Membeli emas pada saat ini sebagai dana darurat saat ini bukanlah hal yang tepat karena ada selisih harga beli dan jual yang cukup besar jika Anda berniat menjual emas. Belilah emas untuk keperluan investasi jangka panjang.

Ingat juga bahwa sangat tidak disarankan menaruh dana darurat di instrumen investasi dengan volatilitas tinggi, seperti saham atau reksa dana saham. Karena jumlah dana darurat tersebut bisa tergerus karena fluktuasi pasar.

Pikir dua kali untuk cari untung dari asuransi

Manfaatkan asuransi untuk kebutuhan proteksi atau perlindungan atas risiko saja dan belilah asuransi kesehatan atau asuransi jiwa dengan manfaat murni untuk perlindungan kesehatan maupun jiwa.

Tidak sedikit asuransi yang ditawarkan bersamaan dengan paket investasi. Satu hal yang harus Anda ketahui adalah iuran premi untuk asuransi dengan fitur ini akan dibagi menjadi dua, yaitu untuk kebutuhan proteksi dan asuransi.

Asuransi dengan fitur investasi sejatinya berguna untuk membuat nasabah tidak lagi bingung dalam hal investasi. Namun, dengan iuran bulanan yang dibagi dua antara proteksi dan investasi, besar kemungkinan proteksi maupun investasi jadi kurang maksimal. Di samping itu, risiko investasi juga sepenuhnya ditanggung nasabah.

Usahakan sebisa mungkin untuk mengalokasikan dana maksimal 10 persen dari pemasukan bulanan dan tidak lebih, untuk kebutuhan proteksi.

Tetap sisihkan uang untuk investasi, tetapi sesuai dengan tujuan

Setiap bulannya, Anda tetap harus memprioritaskan pengeluaran untuk berinvestasi guna memenuhi tujuan jangka pendek maupun jangka panjang. Mengingat pengeluaran untuk hal-hal yang bersifat keinginan sedang dikurangi, maka ini adalah saat yang tepat untuk meningkatkan investasi Anda.

Tuliskan secara detail hal-hal yang menjadi tujuan Anda di jangka pendek maupun jangka panjang. Tuliskan pula berapa uang yang dibutuhkan untuk memenuhi tujuan itu di masa depan dengan menggunakan estimasi inflasi tahunan. Lalu, pilihlah berbagai instrumen investasi yang cocok dengan profil risiko Anda.

Bila Anda memiliki profil risiko konservatif atau sedang mencari investasi dengan imbal hasil tetap, pilihlah surat berharga negara yaitu ORI018 sebagai alternatif deposito. Tujuan Pemerintah RI menerbitkan ORI018 adalah untuk mengajak publik terlibat dalam program pemulihan ekonomi dan pembangunan nasional, pasca-pandemi Covid-19.

ORI018 memiliki kupon imbal hasil tetap sebesar 5,70 persen per tahun. Meski jatuh tempo dari surat berharga ini adalah tiga tahun, Anda bisa menjualnya di pasar sekunder jika Anda membutuhkan dana untuk kebutuhan mendesak. Mengingat ini adalah surat utang negara, keamanannya pun sudah dijamin.

Dengan menjualnya di pasar sekunder, Anda berpotensi mendapat potensi keuntungan capital gain. Di samping itu, pajak final dari ORI018 juga hanya sebesar 15 persen atau lebih kecil dari deposito.

Untuk hal yang bersifat keinginan, 10 persen dari pemasukan sudah cukup

Self reward atau memanjakan diri dengan membeli barang yang sifatnya keinginan memang bukan merupakan hal yang dilarang dalam perencanaan keuangan. Hal ini merupakan sebuah cara untuk mengapresiasi diri setelah kita bekerja keras agar lebih bahagia dan terlepas dari stres. Tidak ada salahnya untuk mengalokasikan 10 persen dari pemasukan bulanan kita setiap bulan untuk keperluan ini.

Namun, patut diingat bahwa hal yang bersifat hiburan atau gaya hidup akan terasa seperti air laut. Semakin banyak meminumnya, kita akan menjadi semakin haus. Kebutuhan akan gaya hidup tentu tidak akan ada habisnya. Oleh karena itu, bijaklah dalam menganggarkan dana untuk kebutuhan ini.

Demikianlah mengatur konsumsi dan pengeluaran pada masa pandemi. Selalu ingat bahwasanya meski pemerintah menggenjot konsumsi, kita tetap harus mengukur diri untuk setiap pengeluaran rutin.